本ウェブサイトでは、Cookieを利用しています。本ウェブサイトを継続してご利用いただく際には、当社のCookieの利用方針に同意いただいたものとみなします。

- 2023/04/17公開

- 2025/05/21更新

公認会計士と税理士の違いは? 難易度や年収、試験内容を比較

公認会計士や税理士の仕事に興味があるものの、仕事内容や給料の違いが分からないという声が多く聞かれます。

公認会計士と税理士は、法律によってそれぞれ異なる独占業務が定められており、仕事内容やクライアント、就職先なども大きく異なります。

また、試験内容や学習時間にも違いがあるため、どちらを取得しようか悩む人も少なくありません。

そこで本記事では、公認会計士と税理士の仕事内容や試験などの具体的な違いを解説します。

目次

【公認会計士と税理士の違い】仕事内容・働き方

【公認会計士と税理士の違い】給料・年収

【公認会計士と税理士の違い】試験

【税理士と公認会計士の違い】合格率

【公認会計士と税理士の違い】勉強時間の違い

公認会計士は税理士登録ができる?

公認会計士・税理士はどちらも難易度の高い国家資格

【公認会計士と税理士の違い】仕事内容・働き方

公認会計士と税理士では仕事内容・働き方が大きく異なります。

それぞれ独占業務が異なるため、業務内容に応じてクライアントや就職先に違いがあります。

ここでは、公認会計士と税理士の仕事内容・働き方の違いについて見ていきましょう。

独占業務の違い

公認会計士と税理士では、それぞれ有資格者のみが行える「独占業務」があります。

独占業務は、公認会計士は公認会計士法、税理士は税理士法によって定められています。

| 資格 | 独占業務 |

|---|---|

| 公認会計士 | 財務書類の監査・証明 |

| 税理士 | 税務代理 税務書類の作成 税務相談 |

参照:国税庁「税理士制度のQ&A|6 税理士法違反行為」

参照:e-Gov法令検索「「税理士法」第二条」

参照:e-Gov法令検索「「公認会計士法」第二条」

公認会計士の場合の独占業務

公認会計士の独占業務は、企業が作成した財務諸表が適切に作られているかを第三者の目線からチェックする業務です。

投資家や銀行は財務諸表を参考に投資・融資の判断を行います。そのため、企業は財務諸表に不正や誤りがないことを公に証明する必要があります。

財務諸表をチェックし、公に証明を行う業務が公認会計書の独占業務である「財務書類の監査・証明」です。

税理士の場合の独占業務

税理士の独占業務は、以下の3つです。

- 税務代理

- 税務書類の作成

- 税務相談

「税務代理」とは、納税者の代理として税務署への申告を行う業務です。

「税務書類の作成」とは、納税者の代理として税務署に提出しなければならない書類を作成・提出する業務を指します。企業・個人事業主の税金の申告書類作成代行などを行います。

「税務相談」とは税務の相談に応じ、税金の計算や手続きなどのサポートを行う業務です。企業・個人事業主の納税・節税への助言なども含まれます。

税金に関して企業をサポートする場合、顧問契約を結ぶケースや財務諸表の作成を手伝うケースもあります。

クライアントの違い

公認会計士と税理士の主なクライアントは次の通りです。

| 資格 | 主なクライアント |

|---|---|

| 公認会計士 | 上場企業・大手企業 |

| 税理士 | 納税義務のある法人・個人全て |

公認会計士の主なクライアントは企業である一方で、税理士の主なクライアントは法人から個人までが対象となります。

公認会計士の場合のクライアント

公認会計士の主なクライアントは、財務諸表の監査が義務付けられている上場企業や大手企業に限られます。

小さな企業や個人経営の商店などは財務諸表の監査が義務付けられていません。そのため、税理士と比較すると公認会計士のクライアントは限定的といえるでしょう。

税理士の場合のクライアント

税理士は税金に関する業務を担います。

税金は企業だけではなく、個人にも申告義務があります。そのため、税理士の主なクライアントは納税義務のある法人・個人全てです。

大企業や中小企業から個人事業主まで、対象は幅広くなります。

就職先の違い

公認会計士と税理士の主な就職先の違いは次の通りです。

| 資格 | 主な就職先 |

|---|---|

| 公認会計士 | 監査法人 |

| 税理士 | 税理士法人 税理士事務所 |

公認会計士の場合の就職先

公認会計士は監査法人に就職するケースが一般的です。

他の主な就職先は以下の通りです。

- 監査法人

- 税理士法人

- 公認会計士事務所

- コンサルティングファーム

- 企業の経理部門または内部監査部門

監査法人とは、公認会計士によって設立された法人で、最低5人から設立することができます。3,000人以上の公認会計士が所属するビッグファームもあります。

大手企業の財務諸表の監査は、規模が大きく重要性が高いため、単独で遂行できる業務ではありません。公認会計士が集まって組織的なチームを組み、チェックを行う必要があります。

また、公認会計士の中にも税理士と同様に、経験を積んだのち、独立・開業し、個人事務所を立ち上げる人もいます。

税理士の場合の就職先

税理士は、税理士法人や税理士事務所に就職するケースがあります。

就職先の具体例は次の通りです。

- 税理士法人

- 税理士事務所

- 金融機関

- 企業の内部税務部門

- コンサルティングファーム

就職先で実務経験を積み、その後、独立・開業、個人事務所を立ち上げる税理士もいます。

【公認会計士と税理士の違い】給料・年収

公認会計士と税理士の給料・年収の違いは次の通りです。

| 資格 | 平均年収 |

|---|---|

|

公認会計士 |

・大手監査法人:1,000万円程度(勤続年数6〜10年で年収1,000万円を超える可能性あり) ・中小監査法人:600万〜800万円程度(1,000万円を超える可能性もあり) |

|

税理士 |

・大手税理士法人:監査法人に近い待遇であり、平均1,000万円前後 ・中堅税理士法人:マネージャーで600万円程度 ・個人の税理士事務所勤務:300万~500万円程度 |

税理士の待遇は、就職先や実務経験の有無などによって大きく異なります。独立・開業し、自分の事務所を立ち上げ事業を拡大できれば、年収に上限はありません。

大手監査法人は昇給スピードが速く、公認会計士のほうが給料や年収が高い傾向にあるでしょう。

参照:e-Start 政府統計の総合窓口「令和5年賃金構造基本統計調査|職種別(小分類)きまって支給する現金給与額、所定内給与額及び年間賞与その他特別給与額(産業計)」

【公認会計士と税理士の違い】試験

公認会計士と税理士の試験内容を比較します。

| 項目 | 公認会計士 | 税理士 |

|---|---|---|

| 受験資格 | 制限なし | 制限あり |

| 試験科目 | 短答式:マークシート式 論文式:論述式 |

論述式 |

| 科目合格制度 | 短答式:合格後2年間短答式試験免除 論文式:科目合格後2年間当該科目免除 |

合格科目は一生涯有効 |

| 受験料 | 19,500円 | 1科目4,000円 (1科目追加ごとに1,500円増) |

受験条件・試験科目・科目合格制度・受験料について詳しく見ていきましょう。

試験の受験条件の違い

公認会計士と税理士では試験の受験条件が大きく異なります。

ここでは、受験条件の違いを比較します。

公認会計士の場合

公認会計士の試験を受けるために必要な受験条件はありません。学歴や年齢、国籍など関係なく、誰でも受験可能です。

税理士のように受験資格を設けていないため、公認会計士試験は目指したいときにすぐに受験できます。

参照:公認会計士・監査審査会「目指せ、公認会計士!-公認会計士試験にチャレンジしてみませんか-」

税理士の場合

税理士試験の税法科目は、学識・資格・職歴によるいずれかの条件を満たす人が受験可能な試験です。なお、会計科目(簿記論・財務諸表論)については2023年から受験資格が撤廃されました。

具体的な受験条件は以下の通りです。

| 条件 | 具体的な内容 |

|---|---|

| 学識 |

大学、短大または高等専門学校卒業者で、社会科学に関する科目を1科目以上履修した者 大学3年次以上で、社会科学に関する科目を1科目以上を含む62単位以上取得した者 一定の専修学校の専門課程を修了し、社会科学に関する科目を1科目以上履修した者 司法試験合格者 公認会計士試験の短答式試験に合格した者 |

| 資格 |

日商簿記検定1級合格者 全経簿記検定上級合格者 |

| 職歴 | 【以下の業務に2年以上従事した経験がある人】 法人または事業を行う個人の会計に関する事務 銀行や信託会社、保険会社などで資金の貸し付けや運用に関する事務 税理士、弁護士、公認会計士などの業務の補助事務 |

試験制度・試験科目の違い

税理士と公認会計士の試験には科目合格制度が導入されているものの、合格科目の有効期限が異なります。

ここでは、税理士と公認会計士の試験制度・試験科目の違いを詳しく見ていきましょう、

公認会計士の場合

公認会計士試験は、短答式と論文式の2種類の試験を受験しなければなりません。短答式試験はマークシート式、論文式試験は論述式で解答します。

公認会計士試験も科目合格制度を導入しています。しかし、短答式試験と論文式試験の合格後2年間だけ、合格した科目の試験のみが免除される制度になっているため、一生涯有効ではありません。

公認会計士試験の科目合格制度には制限がある点には注意しましょう。

参照:公認会計士・監査審査会「公認会計士試験|公認会計士試験に関するQ&A」

税理士の場合

税理士試験はほとんどが記述式です。科目合格制度が導入されており、一度の試験で全ての科目に合格する必要はありません。

また、有効期限が設けられていないため、一度合格した科目は一生涯有効です。そのため、受験科目の順番はある程度コントロールできるでしょう。

試験科目の違い

ここでは、税理士と公認会計士の試験科目に焦点を当てて比較していきましょう。

公認会計士の場合

公認会計士の試験科目は以下の通りです。

| 試験の種類 | 科目 |

|---|---|

| 短答式試験 |

財務会計論 管理会計論 監査論 企業法 |

| 論文式試験 |

会計学 監査論 租税法 企業法 選択科目(経営学、経済学、民法、統計学) |

短答式試験に合格した受験者のみ、論文式試験を受験できる仕組みです。

論文式試験には選択科目があり、経営学、経済学、民法、統計学の中から1科目を選択します。

科目数は短答式4科目と論文式5科目の計9科目です。

税理士の場合

税理士の試験科目は以下の通りです。

簿記論

財務諸表論

所得税法または法人税法

選択科目(相続税法、消費税法または酒税法、国税徴収法、住民税または事業税、固定資産税)

会計学に属する科目(簿記論および財務諸表論)の2科目。税法に属する科目(所得税法、法人税法、相続税法、消費税法または酒税法、国税徴収法、住民税または事業税、固定資産税)のうち、受験者の選択する3科目について行われます。

そのため、計5科目を受験します。

合格後の流れの違い

公認会計士と税理士の資格は、試験に合格したからといって取得できるわけではありません。

資格取得には実務補習や経験が必要になるため、合格後の流れを事前に知っておきましょう。

公認会計士の場合

公認会計士の場合は3つのステップをクリアしていく必要があります。

1.実務経験(業務補助等)を3年以上積む

2.実務補習を行う(一定期間とされているが通常は3年)

3.修了考査に合格

税理士と比較すると、試験に合格してから資格取得まで長期間かかるでしょう。

税理士の場合

試験合格後、租税または会計に関わる実務経験を2年以上積む必要があります。 試験合格前の実務経験も有効になるため、勉強中に経験を積む受験者も少なくありません。 合格後すぐに税理士として働きたい場合、試験勉強をしながら2年間の実務経験を積むとよいでしょう。

【税理士と公認会計士の違い】合格率

税理士と公認会計士の試験の合格率を比較します。

| 資格 | 合格率 |

|---|---|

| 公認会計士 | 7.4%(2024年) |

| 税理士 | 16.6%(2024年) |

国税庁の税理士試験結果によると、2024年に実施された税理士試験の合格率は16.6%でした。合格率は2割を下回っており、合格率が高いとはいえません。

公認会計士・監査審査会の公認会計士試験結果によると、2024年に実施された試験の合格率は7.4%でした。数値のみを見ると、合格率は税理士より低いことが分かります。

しかし、公認会計士試験には受験資格はありません。誰でも受験できるため、結果として合格率が低くなることが想定されます。

参照:国税庁「令和6年度(第74回)税理士試験結果表」

参照:公認会計士・監査審査会「令和6年公認会計士試験の合格発表の概要について」

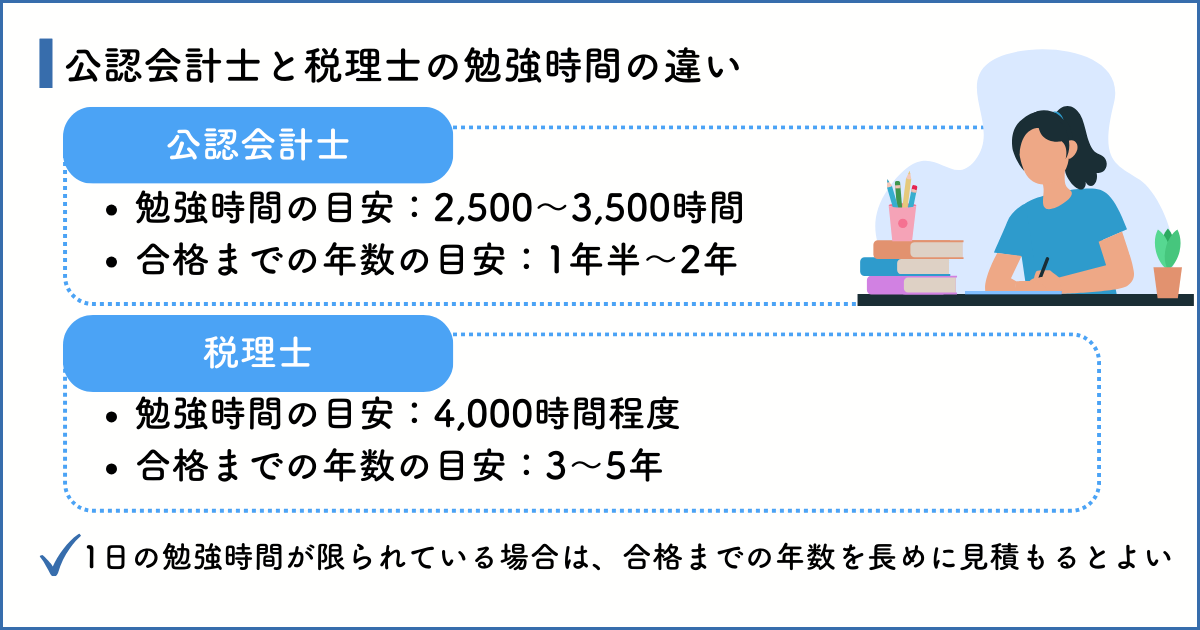

【公認会計士と税理士の違い】勉強時間の違い

公認会計士試験の学習時間の目安は2,500〜3,500時間程度です。これは、1日に平均5時間学習できたとしても、1年半〜2年かかります。

社会人の場合、1日に学習できる時間は限られているため、2〜3年かかる可能性があります。

税理士試験の学習時間の目安は一般的に4,000時間程度です。選択科目や知識・経験の有無によって必要な学習時間は大きく変化するでしょう。

税理士試験は科目合格制度を利用し、自分のペースで科目合格を目指すことができます。社会人の場合、合格までの時間を3〜5年を目安に設定するとよいでしょう。

関連記事:アビタスUSCPA「公認会計士試験の難易度はどれくらい?税理士や米国公認会計士との比較など」

関連記事:アビタスUSCPA「税理士試験の難易度や合格率は?USCPAと税理士の難易度も比較」

公認会計士は税理士登録ができる?

公認会計士資格の取得者は、税理士として登録をして税理士業務を行うことができます。

ただし、2017年4月1日以降に公認会計士試験に合格した場合、税理士登録の条件として、税法に関する所定の研修を修了しなければならない点に留意しましょう。

公認会計士・税理士はどちらも難易度の高い国家資格

本記事では、税理士・公認会計士の違いについて解説しました。税理士は実務経験を積み、個人で独立・開業すれば年収に上限はありません。

公認会計士も大手監査法人に勤務し、昇進すれば年収1,000万円を超える可能性があります。

しかし、どちらも難易度が高く、1日5時間学習できるとしても1年半以上の学習時間を確保する必要があります。日々の業務で忙しい社会人にとって、1日5時間の学習時間を確保することは困難でしょう。

税理士・公認会計士ともに多くの科目を受験し、合格する必要があります。自分の得手不得手を意識しつつ、限られた時間の中で各受験科目の学習時間を配分することが大切です。

グローバルな活躍をしたいならUSCPAも検討してみては

税理士や公認会計士の資格取得者は、実績を積めば仕事には困らないでしょう。

しかし、グローバル化が進む現代社会においては他者との差別化を図ることも重要です。

会計の知識だけではなく、英語力の証明もできるUSCPA(米国公認会計士)の資格取得を目指すという選択肢もあります。

USCPAとは、アメリカの各州が認定する公認会計士資格です。海外での認知度が高いため、世界中のさまざまな業種や職種の人たちが、キャリアアップ目的で資格取得を目指しています。

なお、USCPAの2024年の合格率は約53%となっています。

しかし、「受験資格の取得が困難」「出願手続きが複雑」という点が懸念されるため、独学ではなく予備校に通うというのも1つの手です。

関連記事:アビタスUSCPA「USCPAとは?魅力や取得後のキャリア・難易度・試験内容を詳しく解説」

USCPA(米国公認会計士)合格を目指すならアビタスで!

国際資格の専門校であるアビタスでは、7,000人以上のUSCPA合格者を輩出しています。日本在住合格者の78.5%はアビタス卒業生です。

さらに英語力に不安な方でも学習できるよう、オリジナルの日本語教材を使用しています。

アビタスではオンラインでUSCPAの概要や活かし方を学べる「USCPA説明会」を実施しています。いきなり対面の説明会への参加が不安な方のためにも、オンラインにて無料で参加できる無料説明会です。

USCPAに興味があるけれどどうしようか悩んでいる方は、ぜひ一度アビタスの無料説明会への参加を検討してみてください。

USCPA

USCPA